《金基研》无风/作者 杨起超 时风/编审

近年来,OLED行业正处于高速发展阶段,京东方、华星光电、天马集团、和辉光电、维信诺等面板厂商纷纷投入巨资建设OLED生产线,目前国内OLED面板总投资已超过万亿元,未来3-5年国内OLED产能有望进入快速释放期。近年来,作为一家专注于OLED有机材料研发、生产和销售的企业,陕西莱特光电材料股份有限公司(以下简称“莱特光电”)紧抓行业发展和OLED材料国产化机遇,不断发展壮大。

在业绩上,莱特光电营收净利润稳步提升,其2018-2020年营收复合增长率呈快速增长趋势且领跑同行。同时,莱特光电毛利率自2018年后就大幅高于行业均值,其盈利能力突出。在技术研发上,莱特光电打破国外专利垄断,掌握了OLED有机材料生产的一系列专利及专有技术,是其核心竞争力的重要组成部分之一。依靠卓越的研发技术实力、优异的产品性能、完善的配套服务体系,莱特光电积累了广泛的客户资源。此外,莱特光电产能饱和,拟募集资金进一步扩大产能,满足业务发展需要,其未来发展值得期待。

一、市场规模不断扩大,下游市场需求持续增长行业前景广阔

作为一家专注于OLED有机材料研发、生产和销售的企业,莱特光电OLED有机材料产品包括OLED终端材料和OLED中间体。

OLED有机材料是OLED面板制造的核心组成部分,OLED面板的主要终端应用市场为手机、平板、穿戴设备、笔记本电脑、车载设备等领域,新消费升级带来巨大的市场空间,OLED面板市场规模和占比近年来均保持持续增长。

据IHS的统计数据,截至2019年,全球显示面板市场规模约为1,078亿美元,其中AMOLED面板市场规模约为249亿美元,占比约23%。至2024年AMOLED市场规模预计将达到537亿美元,较2019年增长115.66%,市场占比也将提升至41%,AMOLED面板的市场规模和份额将持续提升。

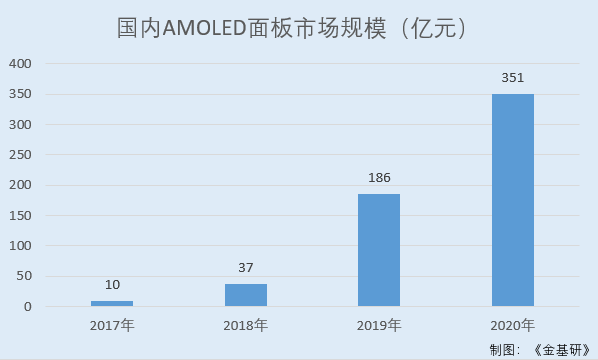

OLED面板按照驱动方式的不同可分为无源驱动(PMOLED)和有源驱动(AMOLED)。AMOLED是目前OLED屏幕的主流技术。随着AMOLED下游应用的持续拓展,国内AMOLED面板市场规模也持续快速上升。

2017-2020年,国内AMOLED面板市场规模分别为10亿元、37亿元、186亿元、351亿元。预计到2023年,国内AMOLED面板销售额有望突破840亿元。

从下游产品应用领域看,AMOLED工艺相对复杂、驱动电压低、发光元件寿命长,适合应用在高分辨率的面板上,如手机、电视、电脑、平板、VR设备、车载显示等。

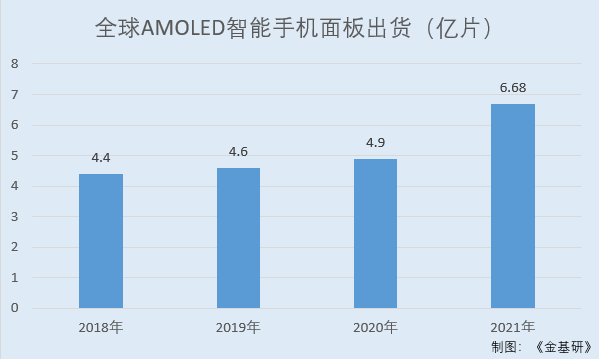

在智能手机面板领域,AMOLED智能手机面板出货量持续提升。据CINNO Research统计数据显示,2018-2021年,全球AMOLED智能手机面板出货分别为4.4亿片、4.6亿片、4.9亿片、6.68亿片。其中2021年全球AMOLED智能手机面板出货同比增长36.3%。

另据韩国显示器产业协会(Korea Display Industry Association)公布的报告,2016-2020年国内面板厂在全球智能手机AMOLED面板市场的场占有率从1.1%跃升至13.2%。

在电视面板领域,近年来,随着LG、三星等公司陆续推出大尺寸AMOLED电视,AMOLED屏幕以高端电视领域为起点,出货量持续快速上升。国内电视龙头企业海信、创维、长虹、康佳、小米等皆在2020年相继推出了AMOLED电视,小米公司更是基于AMOLED的特点率先推出全球第一台透明电视,AMOLED电视的市场潜力巨大。

据艾媒咨询的统计,预计至2023年,全球电视AMOLED面板出货量将增长至1,040万片,较2017年出货量150万片增长890万片,年复合增长率为38.09%。

除了手机和电视外,在智能穿戴领域,AMOLED以其轻薄、续航能力强的特点应用在智能手表等设备之中;在VR设备领域,AMOLED以其快速响应速度在VR眼罩等显示设备中备受青睐。未来,随着AMOLED技术的不断进步,AMOLED的应用也将持续扩大。

在居民消费升级的大背景下,对于更轻、更薄、显示效果更优产品的青睐将带动原有显示面板的更新换代,进一步提升AMOLED产品未来的市场规模。

从市场需求看,随着国内OLED面板产业的快速发展,京东方、华星光电、和辉光电、天马集团、维信诺等企业正在大力建设OLED面板6代线,目前国内新建及拟建的OLED产线已达到20条以上。随着国内厂商产能快速扩张,全球OLED面板产业的重心也将逐步开始向国内转移,国内企业在OLED市场的份额有望快速提升。

国内显示面板行业的发展及超越离不开各个配套产业的同步发展。京东方等显示面板行业的快速发展也给上游OLED材料企业提供了极大的市场空间。

另一方面,由于目前国内OLED有机材料的供应大多来源于海外厂商,无论是出于保障产业链供应安全的角度,或是降低生产成本的考量,OLED行业都具备迫切的材料国产化诉求,从而也给国内OLED材料厂商带来了巨大的市场空间。

二、营收净利润稳步增长,毛利率高于同行业可比公司均值

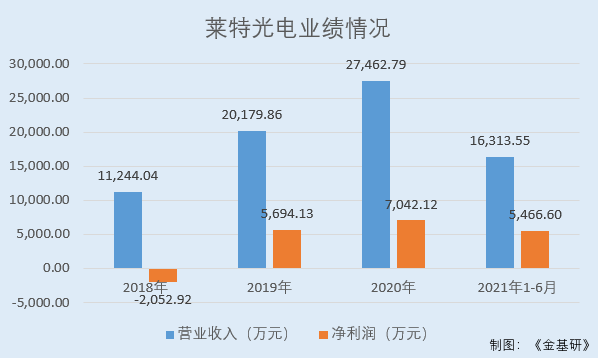

持续增长的市场需求为莱特光电带来良好的发展契机,近年来莱特光电营业收入及净利润稳步增长。

据招股书,2018-2020年及2021年1-6月,莱特光电的营业收入分别为1.12亿元、2.02亿元、2.75亿元、1.63亿元。同期,莱特光电的净利润分别为-2,052.92万元、5,694.13万元、7,042.12万元、5,466.6万元。

其中,2018年莱特光电净利润为负系2018年其产线尚处于产能爬坡阶段。一方面为保障向客户的稳定供应,莱特光电外购部分终端材料,从而拉高了终端材料的单位成本。另一方面,由于产能利用率低,而人工和制造费用相对稳定,因此单位成本高。

值得一提的是,营业收入增长率是企业成长性的重要指标,2018-2020年,莱特光电营业收入复合增长率为56.28%,呈快速增长趋势且大幅领跑同行。

据东方财富Choice数据,2018-2020年,莱特光电同行业可比公司西安瑞联新材料股份有限公司(以下简称“瑞联新材”)营业收入复合增长率10.7%;吉林奥来德光电材料股份有限公司(以下简称“奥来德”)营业收入复合增长率3.94%。

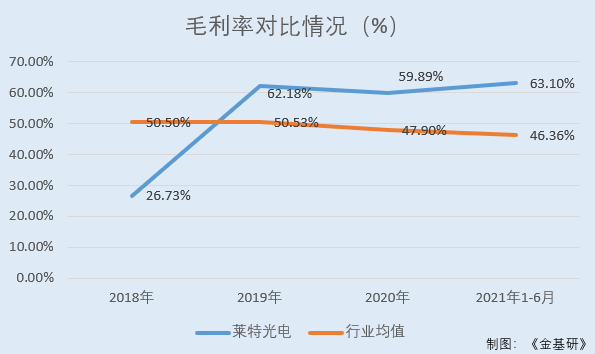

从毛利率看,近年来莱特光电的毛利率呈上涨态势,且自2019年后高于行业均值。

报告期内,莱特光电OLED终端材料的毛利率分别为49.67%、78.03%、79.68%和82.05%,呈上升趋势。

同期,莱特光电同行业可比公司瑞联新材、奥来德的毛利率均值分别为50.5%、50.53%、47.9%、46.36%。

据招股书,2018年,莱特光电毛利率偏低亦系当年度其产线尚处于产能爬坡阶段。莱特光电2018年后毛利率高于同行业可比公司系产品打破了国际厂商的垄断,相关产品的关键技术指标及性能已经达到国际材料厂商的产品标准。

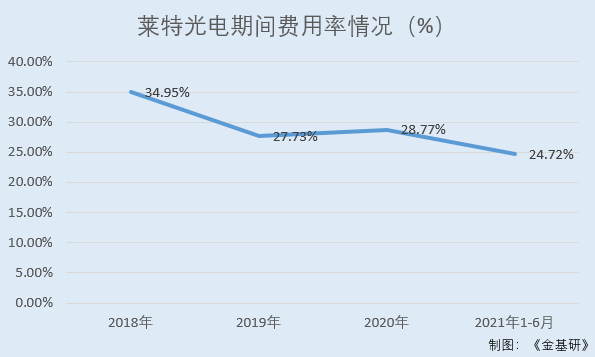

另一方面,报告期内,莱特光电期间费用率呈下降态势,其内部管控能力持续改善。

据招股书,2018-2020年及2021年1-6月,莱特光电期间费用合计分别为3,930.25万元、5,595.96万元、7,902.24万元、4,032.8万元,占营业收入的比重分别为34.95%、27.73%、28.77%、24.72%。

简而言之,报告期内,莱特光电营业收入、净利润稳步增长,成长性良好,且其毛利率大幅高于行业均值,盈利能力突出。另一方面,莱特光电管控能力持续提升,其期间费用率呈下降态势。

三、技术先进打破国外专利垄断,实现OLED终端材料国产化

成立以来,莱特光电坚持以研发为核心的商业模式,在OLED有机材料的研发和生产实践两大层面持续开拓,注重研究与市场的结合、研究与生产的结合,以下游客户需求引领技术研发方向。

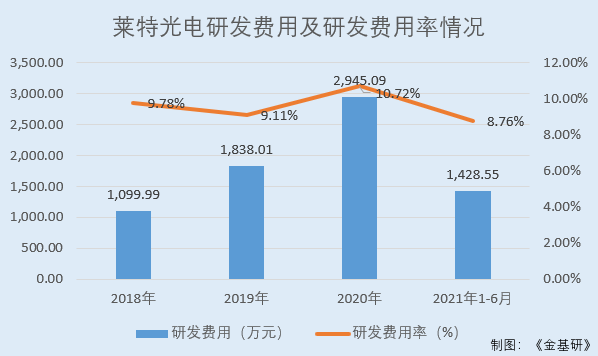

从研发投入看,近年来莱特光电研发投入逐年增加,研发费用率处于高位运行。

2018-2020年及2021年1-6月,莱特光电研发费用分别为1,099.99万元、1,838.01万元、2,945.09万元、1,428.55万元,占营业收入比例分别为9.78%、9.11%、10.72%、8.76%。

从研发团队建设看,莱特光电在经营过程中培养、引进了一批理论功底深厚、实践经验丰富的技术人才。莱特光电拥有全球范围内顶级的行业专家,首席科学家为科学技术部高端外国专家引进计划项目人才,核心技术团队参与了多项省级重点研发项目,拥有丰富的研发及产业化经验,形成了强大的技术研发优势。

截至2021年6月30日,莱特光电研发人员数量为80人,研发人员占员工总数的比例为26.06%。

从研发环境看,莱特光电的研发中心按照国家级实验室标准建立,已经获得省级企业技术中心的认定,正在国家级实验室的认证过程中。莱特光电的研发中心配备了完善的检测分析设备,包括器件制备的真空蒸镀系统,器件IVL和寿命测试平台,核磁共振波谱设备,痕量杂质分析的顶空-色谱仪-质谱仪、电感耦合等离子体质谱仪、离子色谱仪等。

持续加大的研发投入、高素质的专业研发团队和先进的研发设备为莱特光电带来丰硕的研发成果。

截至2021年6月30日,莱特光电具备授权专利66项(包括62项国内授权专利和4项国外授权专利)和2项授予专利实施许可,正在申请的专利207项(包括146项国内专利申请,56项PCT国际专利申请和5项基于巴黎公约的国外专利申请),覆盖了发光层材料、空穴传输层材料、空穴阻挡层材料和电子传输层材料等OLED有机材料。

值得一提的是,由于国外厂商对于专利和技术的封锁,以及各国OLED面板企业对于本国OLED材料企业的本土保护,国内OLED材料厂商一直以来以中间体材料为主,而在“中间体-终端材料-面板”的产业链中,OLED终端材料的缺失始终是制约国内OLED面板产业发展的重要因素之一。

而莱特光电的OLED终端材料产品均具有专利保护,且已在多个国家申请专利保护,打破了国外厂商的专利封锁,进入了OLED面板核心厂商的供应链体系。莱特光电的专利不仅能够保护自身的产品不被其他公司抄袭,同时也能够保护莱特光电客户的利益,防止其竞争对手采用侵权材料进行低价竞争来获得不正当优势。

目前,莱特光电已经实现了发光层材料中Red Prime材料和空穴传输层材料的批量化生产和供应。莱特光电OLED终端材料性能优异,在与国外竞争对手的比较中,相关产品的关键技术指标能够达到或超过国际材料厂商的产品标准,在多个OLED终端材料上正在改变由国外厂商垄断的局面,实现OLED终端材料的国产化。

此外,莱特光电技术储备丰富,正在进行测试的产品包括Red Host材料、Green Host材料、Green Prime材料和Blue Prime材料等。莱特光电产品在测试认证通过后,有望进一步实现上述终端材料在下游面板的应用,为实现OLED材料整体的国产化做出贡献。

四、持续优化生产工艺提升产品品质,自产中间体及器件评测提升品控

不仅研发实力雄厚,技术水平先进,莱特光电还高度重视产品质量,一直将产品质量视为企业生命线。

在多年的生产实践过程中,莱特光电积累了丰富的生产经验,对产品生产过程及工艺技术不断进行改良和突破,进而提升产品的品质。

首先,莱特光电具备不俗的工艺流程设计能力。

在化学合成方面,莱特光电通过计算模拟、痕量杂质检测与分析来降低合成过程中的痕量杂质,提升了升华效率和品质稳定性。

在升华提纯方面,莱特光电依据产品工艺要求持续改善升华工艺,通过高性能的升华设备进一步提升材料的有效含量,实现高纯度材料的量产。

其次,莱特光电通过对生产技术、设备工艺的持续优化,不断提升产品的收率。

一方面,莱特光电在传统技术的基础上对反应路线、纯化方法等工艺进行优化,并通过调整反应物料的比例、反应温度等相关参数保证材料质量的稳定性。

另一方面,莱特光电通过优化升华设备自动化参数、在线数据远程监控等程序提高升华提纯系统的稳定性,进而在精细化环境控制下对生产环境中颗粒物、水分、温度等条件进行管控,有效提升了产品收率。

在持续优化生产工艺,进而提升产品品质的同时,莱特光电通过自产中间体及器件评测实现对产品质量的把控。

目前,莱特光电掌握从OLED中间体到终端材料的核心制备技术,采取从最上游的OLED有机材料中间体开发、合成、到后端的升华前材料制备及终端材料生产的全产业链运营模式,其OLED终端材料所使用的OLED中间体及升华前材料全部为自主生产。

一方面,莱特光电通过自主生产的OLED中间体,能够保证OLED中间体的质量与稳定性,进而保障终端材料的性能,另一方面,莱特光电通过不断改进OLED中间体的品质,能够持续提升OLED终端材料品质。

在OLED终端材料生产之后,莱特光电通过自建的器件评测体系进一步验证材料的性能,进一步实现有效的质量把控。

通常OLED有机材料行业通过主含量、单个杂质、热学特性、金属离子等方面进行品质检测,莱特光电通过增加器件评测进一步加强了质量把控,保证其产品质量的高水平和高稳定性。

一方面,器件评测能够保证莱特光电具备持续开发新材料的能力并及时调整研发方向。莱特光电根据下游面板厂商的产品目标制定相应的器件持续开发计划,持续对器件结构中各层级材料的化学性能、物理特性以及材料之间相互适配性进行测试,根据测试结果进而及时调整材料的研发方向,保证新材料能在客户产品体系更新换代中体现出优异性能。

一方面,器件评测提高了莱特光电产品在客户验证、器件匹配等环节的效率。莱特光电在器件评测的过程中面板厂商会根据各层级材料间搭配情况对材料需求参数进行不断调整,通过成熟的器件评测体系进行快速准确的筛选,设计出满足要求的材料结构,有利于莱特光电的产品与面板厂商的器件结构相匹配,从而进入面板厂商的下一代材料供应商体系。

众多质量管控方法使得莱特光电的产品质量优异,近年来莱特光电的退换货率走低。

2018-2020年及2021年1-6月,莱特光电退换货合计金额分别为8.04万元、639.99万元、1.71万元、0.51万元,占营业收入的比例分别为0.07%、3.17%、0.01%、0%。

其中,2019 年,莱特光电换货金额达639.99万元,主要系根据客户的反馈,对于部分产品增加了后处理程序,优化了材料在蒸镀时的表现,经再处理之后进行了重新交付。

五、坐拥优质稳定客户资源,募资新增产能满足业务增长需求

依靠卓越的研发技术实力、优异的产品性能、完善的配套服务体系,莱特光电获得了良好的行业认知度,积累了广泛的客户资源。莱特光电OLED有机材料的客户包括京东方、华星光电、和辉光电等全球知名的显示面板厂商。

作为全球显示面板出货量第一的龙头厂商,京东方2020年AMOLE显示面板产能在国内市场的占比为 46.12%,全国第一。据韩国显示器产业协会(Korea Display Industry Association)公布的报告,2017-2020年,京东方在全球智能手机AMOLED面板市场占有率从0.1%大幅提升至8.8%,2020年全球第三。

作为全球半导体显示龙头之一,华星光电显示面板出货量全球第二,AMOLE柔性面板出货量全球第四,其以深圳、武汉、惠州、苏州、广州、印度为基地,拥有8条面板生产线、4座模组厂,投资金额超2,400亿元。

刚性OLED面板龙头和辉光电是一家专注于中小尺寸高解析AMOLED半导体显示面板的研发、生产及销售的显示面板企业,其已成为国际领先的AMOLED半导体显示面板供应商。

需要指出的是,OLED面板厂商对OLED有机材料供应商的选取极为严格,供应商导入通常分为资质审查、工厂稽核、材料认证三个环节。上述整体认证时间通常需要2-3年左右。

对于一个系列产品而言,器件性能是由使用的OLED各层有机材料组合体现的,因此,在各层材料搭配形成完整的器件体系后,不会轻易变更所使用的材料。例如三星M10的材料供应商体系中,每一层材料仅有一个供应商,且只有在M10到M11的时候才会根据器件结构的调整决定是否更换材料或供应商。

综上,由于面板厂商对材料商审查非常严格,需要经过多轮的测试通过后才能进入供应商体系,材料厂商一旦进入面板厂商供应体系,通常在相当长时间内不易被替换,客户黏性强。

值得一提的是,莱特光电是京东方和华星光电Red Prime材料的独家国产供应商,也是和辉光电平板系列Red Prime材料的唯一供应商,具有牢固的客户壁垒。

优质的客户资源是莱特光电经营规模快速扩张的坚实基础。

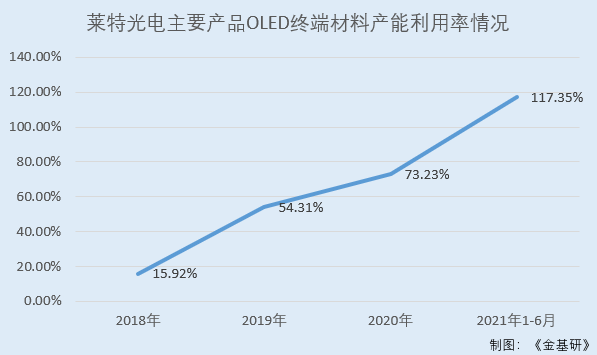

然而,近年来莱特光电的产能利用率持续提升,现已趋于饱和状态。根据下游客户的产能扩张计划,莱特光电已有的产能已经难以满足现有客户和潜在客户需求的快速增长。

2018-2020年及2021年1-6月,莱特光电主要产品OLED终端材料产能利用率分别为15.92%、54.31%、73.23%、117.35%。

为进一步扩大市场份额,提高市场地位,莱特光电拟通过募集资金进一步扩大OLED终端材料的产能,使自身产能能够与下游客户增长的需求相匹配,增强客户黏性。

随着扩产项目的投产,莱特光电将进一步扩大生产规模,增强自身盈利能力,其未来发展值得期待。

未来,莱特光电将通过持续的技术创新,不断实现新产品的开发,产品应用领域进一步拓展到Dopant材料以及其他OLED终端材料,成为国际领先的综合性OLED有机材料供应商。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。