《金基研》流木/作者 杨起超 时风/编审

在全球气候变暖及化石能源日益枯竭的大背景下,可再生能源开发利用日益受到国际社会的重视,大力发展可再生能源已成为世界各国的共识。同时,在“双碳”目标下,绿色电力将成为能源发展一大方向。近期国内连续出台鼓励绿色电力消费,提升绿色电力需求的政策措施,预计将进一步激发绿色电力的消费潜力。基于此,坚持以风光电项目投资开发为主业,保持装机规模持续增长、装机布局向区域化发展的新疆立新能源股份有限公司(以下简称“立新能源”)紧抓绿色电力这一主线,加快风电场建设。

2019-2021年,立新能源依靠风力发电和光伏发电这两大核心业务,借助自身区位优势、项目优势和股东资源优势等,为自身带来靓丽的业绩。其中,立新能源营收净利攀升,毛利率“领跑”行业均值。此外,立新能源募投项目扩大自身生产经营规模,提高公司盈利能力,进一步提高整体核心竞争力。未来,立新能源将以新疆为立足点,在风电、光伏行业迈上新的征程,开创新的辉煌。

一、以风力和光伏发电为“主心骨”,推动绿色能源电力化发展

作为新疆新能源领域最大的科技型、生产型和服务型产业集团,立新能源主营业务为风力发电、光伏发电项目的投资、开发、建设和运营。

目前,立新能源的主要产品为电力,立新能源专注于将风能、太阳能等可再生能源进行开发并转换为电力。而风力发电和光伏发电则为立新能源的核心业务。

其中,风力发电的基本原理是将风能首先通过风机叶轮转化为机械能,再通过发电设备将机械能转化为电能,最后通过升压站升压后输送至电网,通过电网输电线路将电能传输到用电终端。

光伏发电的基本原理是利用半导体界面产生的光生伏特效应,将太阳能通过太阳能电池板转变成直流电,再通过逆变器转化为交流电,最后通过升压站升压后输送到电网输电线路中。

截至2021年12月31日,立新能源运营的可再生能源发电项目总装机容量为1,101.5MW,拥有拟建风电机组容量为49.5MW,拟建光伏机组容量为103.5MW。

并且立新能源投产运营的发电项目已全部实现并网发电,其中,风电项目并网规模为571.5MW、光伏项目并网规模为530MW。

在主营业务收入方面,2019-2021年,立新能源主营业务收入分别为6.22亿元、6.5亿元、8.01亿元,占营业收入的比例分别为99.98%、99.58%、99.99%,报告期内,其主营业务收入均占营业收入的99%以上。

可见,立新能源主营业务突出,主营业务收入总体保持稳定。

细分来看,立新能源主营业务收入以电力销售为主,主要包括风力发电、光伏发电的电力销售及购售电交易服务。

在风力发电方面,2019-2021年,立新能源风力发电业务收入分别为4.27亿元、4.45亿元、4.33亿元,占营收比例分别为68.66%、68.4%、54.03%。

其中,立新能源转固运营的风力发电装机规模相对稳定,保持在499兆瓦。报告期内,立新能源风力发电量、上网电量、收入规模保持相对稳定。

在光伏发电方面,立新能源光伏发电业务收入分别为1.95亿元、2.05亿元、3.68亿元,占营收比例分别为31.29%、31.56%、45.89%。

期间立新能源光伏发电装机规模相对稳定,受光照资源条件影响,2020年立新能源光伏发电量、上网电量、收入规模略微提升。

同时,2021年2-3月,上述360兆瓦光伏发电项目相继通过竣工验收并转固运行,立新能源光伏装机规模由170兆瓦增加至530兆瓦,使得2021年光伏发电业务收入及占比均大幅度提升。

在购售电服务方面,立新能源购售电服务业务收入分别为32万元、22.12万元、53.41万元。

而运维服务业务为立新能源2021年新开展业务,主要服务于发行人下属发电场站,2021年对外服务收入为9.91万元,主要为客户提供热成像检测、发电变电设备的预防性试验等。

报告期内,受《解决弃水弃风弃光问题实施方案》等政策影响,国内可再生能源发电弃风弃光问题持续得到改善,立新能源风力、光伏发电量逐年提升,致使收入规模逐年提高,风电、光电收入占比较为稳定。

且2021年12月,立新能源新建72.5MW风电项目实现并网,未来立新能源风电发电量将会随着装机规模增长而增长,立新能源主营业务收入亦会随之进一步增长。

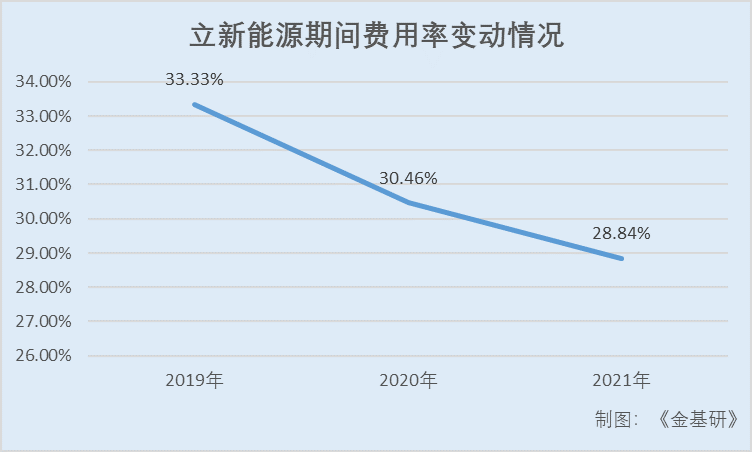

另一方面,2019-2021年,立新能源期间费用率稳中有降,管控出色。

据招股书,2019-2021年,立新能源期间费用分别为2.07亿元、1.99亿元、2.31亿元,合计占营业收入的比例分别为33.33%、30.46%、28.84%。

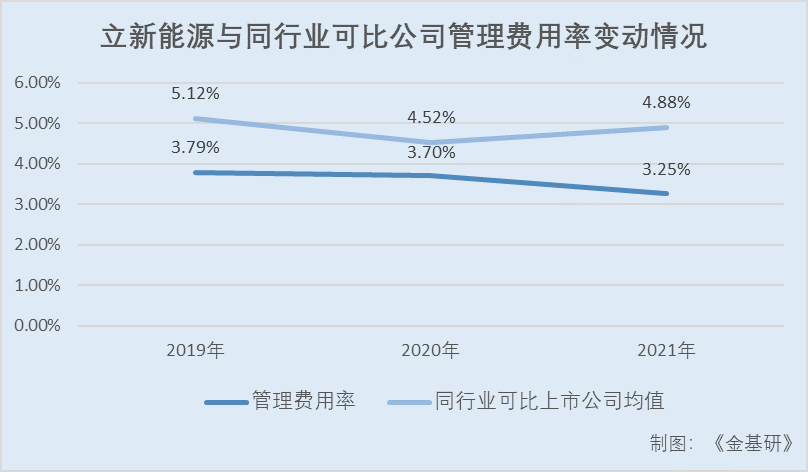

其中,2019-2021年,立新能源管理费用分别为2,357.03万元、2,415.09万元、2,602.24万元,管理费用率分别为3.79%、3.7%、3.25%。

其中,立新能源的同行业可比公司分别为中节能风力发电股份有限公司(以下简称“节能风电”)、宁夏嘉泽新能源股份有限公司(以下简称“嘉泽新能”)、中闽能源股份有限公司(以下简称“中闽能源”)、江苏省新能源开发股份有限公司(以下简称“江苏新能”)、中国三峡新能源(集团)股份有限公司(以下简称“三峡能源”)。

同期,立新能源同行业可比上市公司的管理费用率平均值为5.12%、4.52%、4.88%。

报告期内,立新能源的管理费用率低于同行业上市公司的平均水平。2021年,立新能源装机规模及营业收入较去年同期有较大幅度提升,使得立新能源管理效率提升,管理费用率有所下降。

总的来看,2019-2021年,立新能源主营业务收入占比超九成,同期,其期间费用率逐年下降,管理费用率低于同行业可比上市公司均值,管控能力出色。

二、风电、光伏行业市场景气度高,新能源发电产业强劲增长

电力工业是生产和输送电能的工业,主要分为发电、输电、配电和供电四个环节,发行人处于电力工业中的发电环节。

而立新能源处于电力工业中的发电环节,并专注于利用可再生能源进行发电,包括风能发电和太阳能发电。

从行业来看,立新能源所处行业为为电力、热力生产和供应业中的风力发电以及太阳能发电,是国家重点支持和鼓励发展的行业,符合国家“十四五”战略发展规划。

现阶段,国内经济正由高速发展阶段转向高质量发展阶段,电力生产消费呈现出电力需求持续增加,电力消费结构由高耗能产业转向新兴产业、服务业和居民用电,清洁能源加快发展。

同时,随着电力国际合作不断深化,清洁低碳、安全高效的现代能源体系处于持续稳定地构建中。

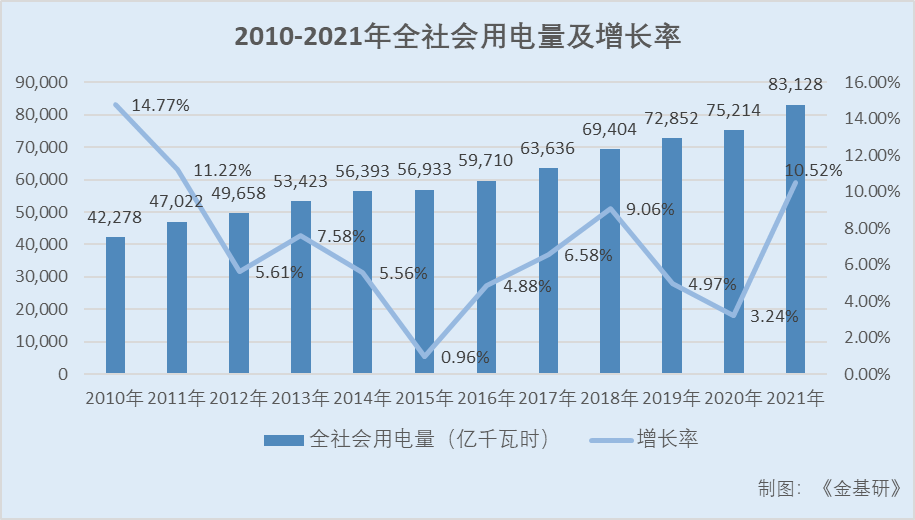

目前,国内全社会用电量平稳增长,据中国电力企业联合会统计,2010年至2021年,全社会用电量由42,278亿千瓦时增长至83,128亿千瓦时,全国各省份全社会用电量均实现正增长。

另外,受气候变化影响,可再生能源替代化石能源在全球范围内得到了普遍认可,持续发展可再生能源电力已成为全世界未来能源发展的重要组成部分。

近年来,面对环境污染严重、资源趋紧、生态系统退化的严峻形势,国内不断增加发展可再生能源的投入力度,并提出了《中国可再生能源发展路线图2050》。

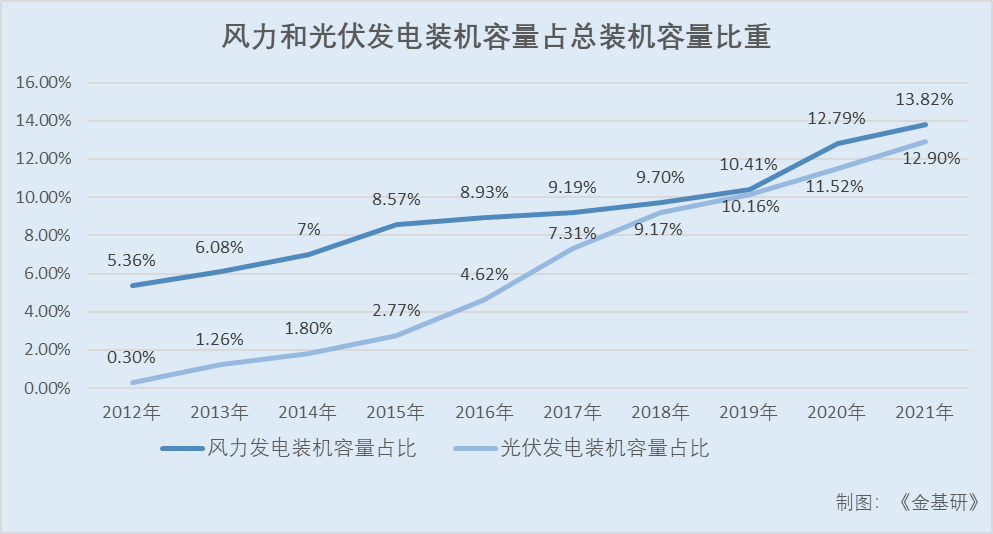

2012年以来,国内电源结构持续优化,绿色发电比例不断上升,绿色低碳发展有序推进。

截至2021年末,国内风电、光伏发电的装机容量占比相比2020年进一步提升,其中风力发电装机容量占比提升至13.82%、光伏发电装机容量占比提升至12.9%。

其中作为应用最广泛和发展最快的新能源发电技术之一,风电技术已在全球范围内实现大规模开发应用。

风能作为可再生能源领域中技术最成熟、最具规模化开发条件和商业化发展前景的发电方式之一,在国内能源体制改革及新能源发展中发挥了重要的作用。

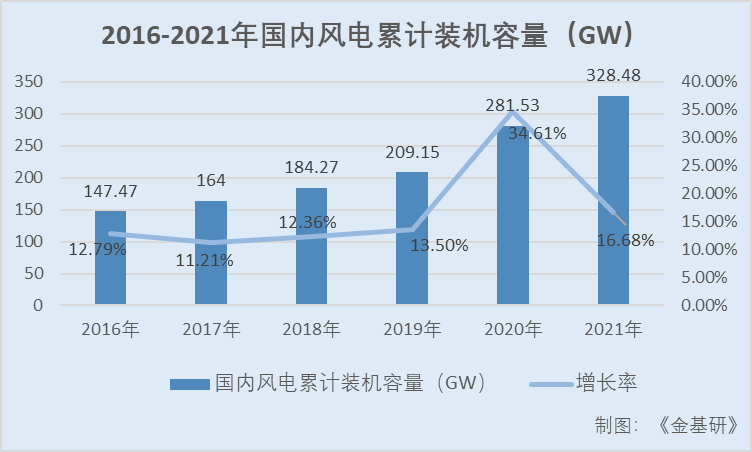

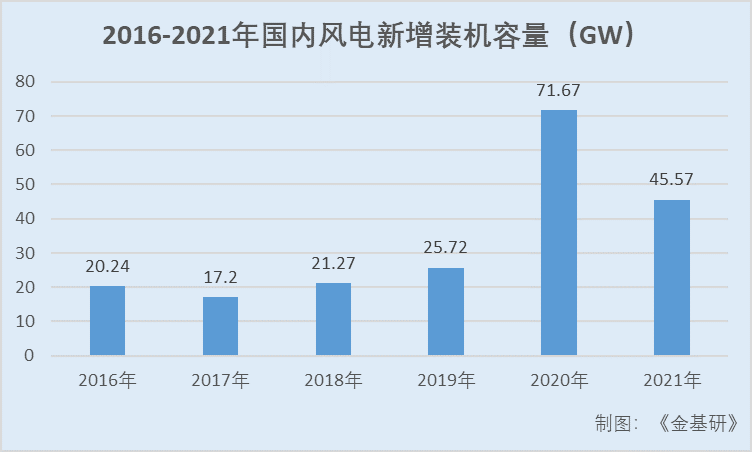

目前,国内已发展成为全球风力发电规模最大、增长最快的市场。根据中国电力企业联合会统计,2021年,国内新增风电装机容量47.57GW,累计风电装机容量为328.48GW,国内自2010年起,连续多年双项指标均位居全球第一。

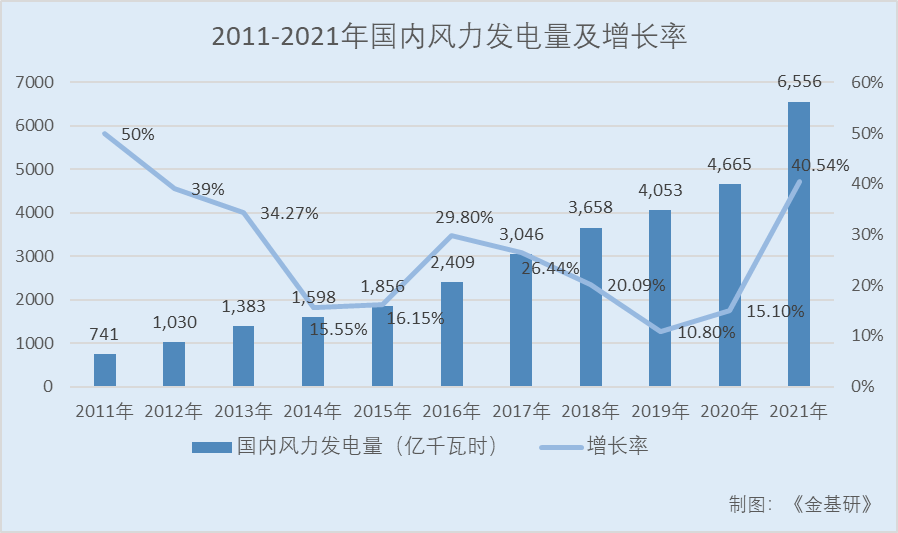

近十年,随着风电装机容量稳定增长,风力发电量亦呈现持续增长趋势。2021年,受益于风电装机规模的持续增长以及弃风率的有效缓解,国内风力发电量进一步提升,达到6,556亿千瓦时,同比增长40.54%。

光伏发电方面,国内属太阳能资源丰富的国家之一,全国总面积2/3以上地区年日照小时数大于2,000小时,年辐射量在5,000MJ/㎡以上。

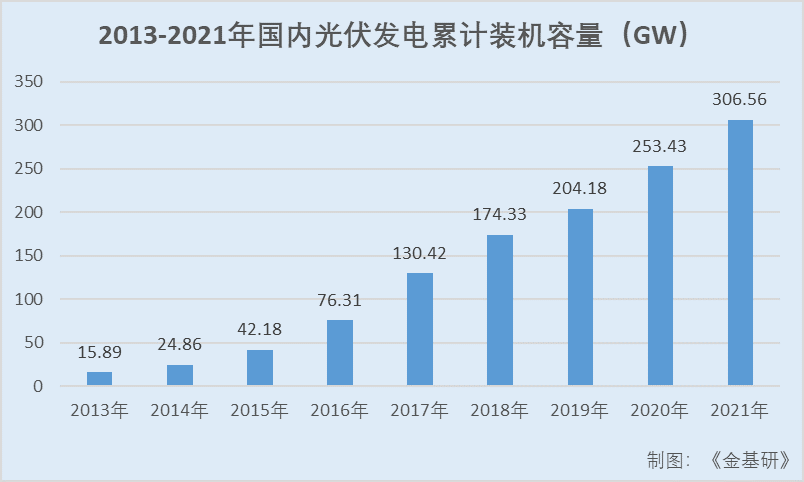

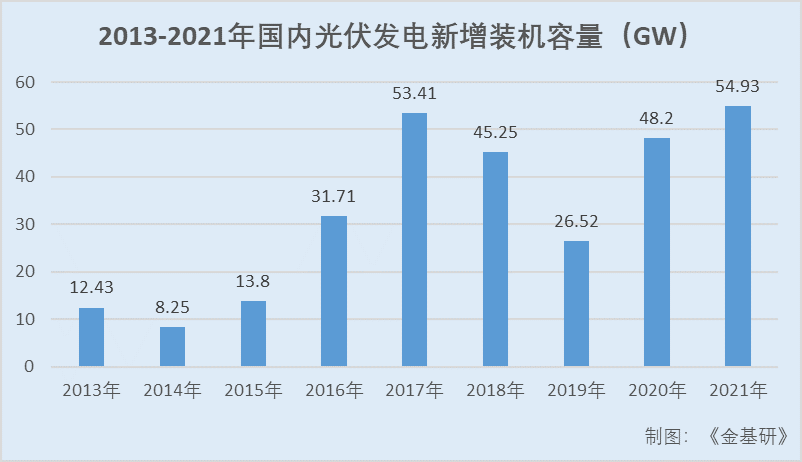

据中国电力企业联合会发布的《电力工业统计基本数据》显示,2013年以来,国内光伏发电累计装机容量增长迅速。2013年,全国光伏发电累计装机容量仅为15.89GW,到2021年已经增长至306.56GW。

同时,2020年以来,受益于国家光伏行业补贴、金融扶持等政策影响,光伏装机量大幅回升,致使国内光伏市场在近两年再次实现显著增长。

2020年-2021年期间,国内光伏发电新增装机容量分别为48.2GW、54.93GW。

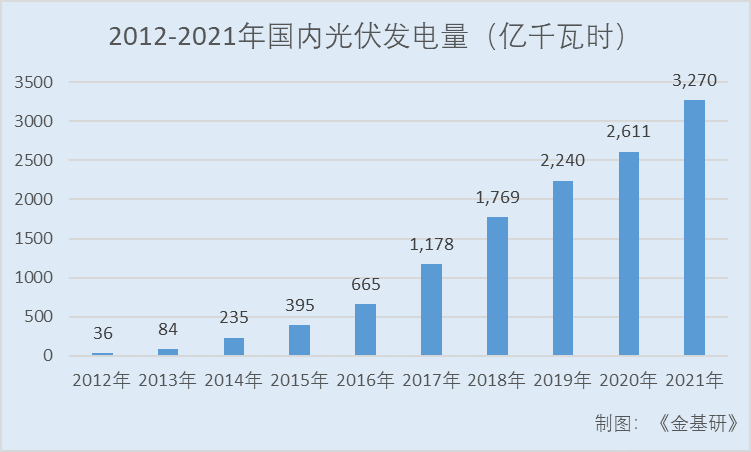

2012-2021年期间,国内光伏发电量持续高速增长。2021年,受光伏装机规模的大幅增长的影响,国内光伏发电量亦进一步提升,全年实现光伏发电量3,270亿千瓦时。

整体来看,在国家政策和需求的持续加码下,风电和光伏行业有望维持高景气,市场空间广阔,并有助于立新能源在新能源发电领域的发展和布局,进一步提升市场份额,推动立新能源的可持续发展。

三、参与多项国家项目打造核心竞争力,区位优势突出

在行业良性发展的基础上,风电、光伏行业相关企业的龙头趋势进一步凸显,行业壁垒进一步深化。

政策壁垒方面,新的风电场、光伏电站开发建设项目需要经过严格的审批程序,通常需要先通过当地政府主管部门以及各职能主管单位对土地、环保、地灾、水保、林业、文物、电网接入等方面的审查并获得所有前期支持性批复文件。

在取得各项支持性文件的基础上,获取发改委核准之后,还需要履行土地使用权证办理程序以及办理后续项目开工建设核准备案等。待所有审批程序履行完毕后,方可进行项目建设。

资金壁垒方面,风电场、光伏电站前期建设需投入大量资金,属于资金密集型行业。一般陆上风电场、光伏电站单个100MW项目开发至少需要数亿资金的投资规模。

技术壁垒方面,风力发电项目和光伏电站项目都属于技术密集型行业,风电项目开发以及光伏电站投资运营全过程都需要企业具备丰富的实践经验,拥有行业专有的技术知识与能力,对缺乏技术积累的新进入者构成了较高的技术壁垒。

综上,可再生能源发电运营企业在项目开发、建设期间需要投入大量资金作为开发资本金,而对于融资能力较弱的发电企业将面临较大的资金压力。而对于风电和光伏电站项目的运营对开发企业的实践经验和专业的技术水平有着严格要求。

而从事于风力发电及光伏发电业务的立新能源,在风电、光伏行业中存在自身独有的“闪光点”。

新疆地区风能、太阳能资源丰富,立新能源目前运营的风电场、光伏电站主要位于新疆北部地区,立新能源运营的电站区位优势明显。

在风能资源方面,新疆是全国风资源最丰富的地区之一,大型并网风力发电项目非常适合新疆的地域特色,作为风能资源十分丰富的新疆,年平均风功率在150瓦/平方米以上的面积约为12.6万平方千米,新疆各地区均被列为国内I类、III类风能资源区。

在太阳能方面,新疆地区具有日照时间长,大气透明度高,光照充足等特点,全疆各地全年日照小时数介于2,550—3,500小时,年辐射照度总量居于国内第二位,仅次于西藏高原,各地区被列为国内I类、II类太阳能资源区。

股东资源和项目开发优势凸显。立新能源是新能源集团风电与光伏发电项目开发与投资的唯一平台,新能源集团为立新能源主营业务的拓展和壮大提供了有力支持和帮助。

新能源集团与新疆自治区各级政府的良好战略合作关系亦为立新能源新能源发电项目的开发提供了有利条件。

其中,立新能源运营的哈密国投新风三塘湖200MW风电项目、哈密新风能源烟墩200MW风电项目、哈密新风光红星二场50MW光伏项目、哈密国投新光山口50MW光伏项目和伊吾淖毛湖49.5MW风电项目均为“天中直流”外送项目。

天中直流工程是国家实施“疆电外送”的首个特高压输电项目,也是将大型火电、风电基地电力“打捆”送出的首个特高压工程,每年可向河南提供超过400亿千瓦时的电量,相当于向河南输送2,000多万吨煤炭。

2020年,立新能源新建并网的三项吉木萨尔合计300MW光伏发电项目为“吉泉直流”外送项目。吉泉±1100千伏特高压直流输电工程总投资达407亿元,是国家“西电东送”战略重点工程,也是世界上电压等级最高、输送容量最大、输电距离最远、技术水平最高的特高压输电工程。

上述项目在促进国内节能减排、保障国家能源供给、促进经济社会发展和缓解环境压力等方面发挥了重要作用,立新能源积极参与疆电外送项目亦对国内资源跨区优化配置、电力外送支援“三华”地区用电做出了重要贡献。

简言之,风电、光伏行业准入门槛高,立新能源集区位优势、项目优势和股东资源优势于一身,形成自身核心竞争优势,提高自身的市场地位。

四、营收净利双增,创现能力强毛利率“领跑”行业均值

凭借对风电、光伏等清洁能源项目的投资、运营和管理,依靠自身区位优势,2019-2021年,立新能源收入增长迅速,盈利能力持续增强。

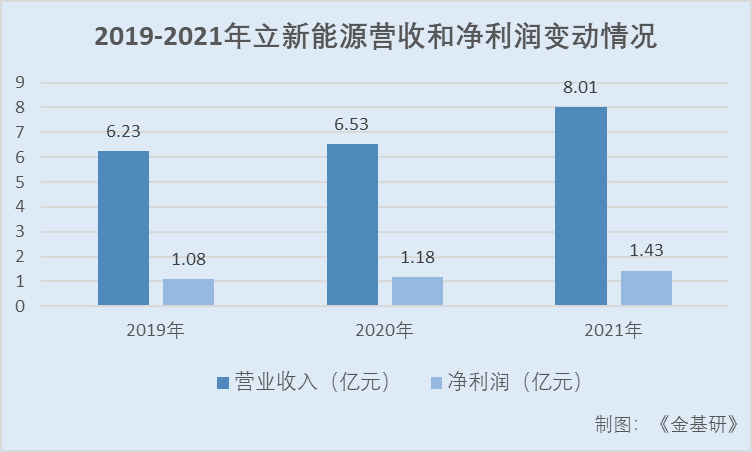

据招股书,2019-2021年,立新能源分别实现营业收入6.23亿元、6.53亿元、8.01亿元,2020-2021年,立新能源的营业收入同比增速分别为4.92%、22.68%,三年营业收入的年复合增速为11.91%。

同期,立新能源的净利润分别为1.08亿元、1.18亿元、1.43亿元,2020-2021年,立新能源的净利润同比增速分别为16.89%、21.24%,三年归母净利润的年复合增速为37.55%。

可见,报告期内,立新能源收入增长规模稳定,营收净利持续攀升,经营业绩尤为可观。

另一方面,立新能源的毛利率始终保持在高水平,且“领跑”行业均值。

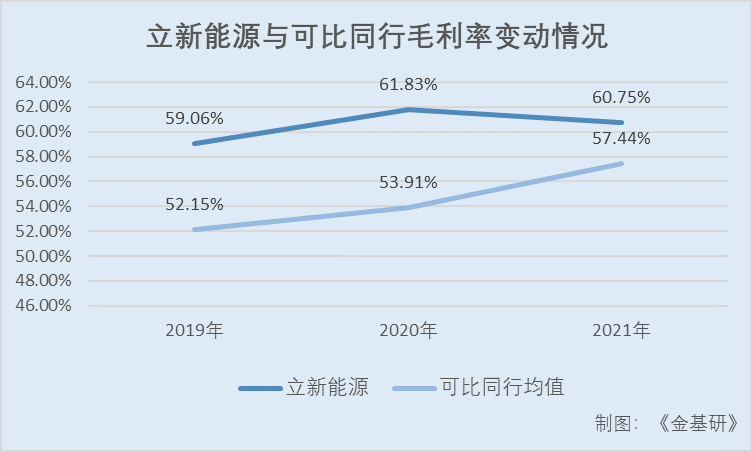

据招股书,2019-2021年,立新能源的毛利率分别为59.06%、61.83%、60.75%。

同期,节能风电的毛利率分别为52.4%、52.09%、55.21%,中闽能源的毛利率分别为55.79%、67.7%、64.96%,江苏新能的毛利率分别为38.69%、39.91%、49.1%,嘉泽新能的毛利率分别为57.11%、52.14%、59.55%,三峡能源的毛利率分别为56.74%、57.69%、58.41%。

据《金基研》研究,2019-2021年,立新能源上述同行业可比公司的毛利率平均值分别为52.15%、53.91%、57.44%。

可见,2019-2021年,立新能源毛利率均保持在55%以上,且“领跑”其可比同行均值。

与此同时,亚香股份经营活动产生的现金流量净额持续为正,总体呈增长态势,说明立新能源经营活动的创现能力强,净利润质量高,应收账款管理好。

2019-2021年,立新能源的经营活动产生的现金流量净额分别为3.58亿元、2.98亿元、4.37亿元。

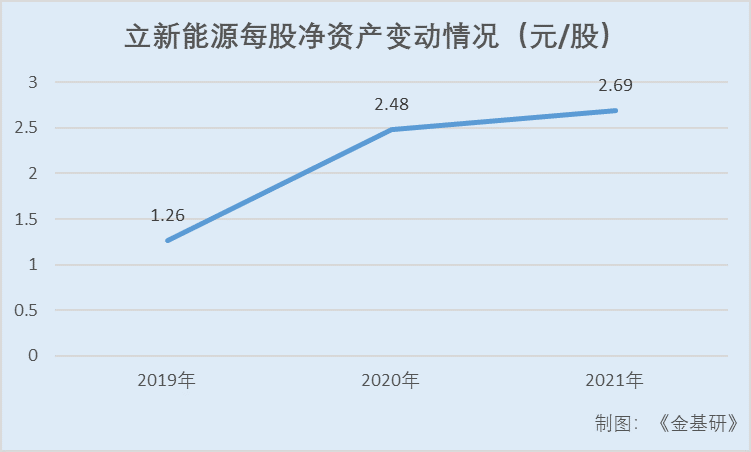

同期,立新能源每股净资产不断上升,可见其创造利润的能力和抵御外来因素影响的能力持续增强。

据东方财富Choice数据,2019-2021年,立新能源每股净资产分别为1.26元/股、2.48元/股、2.69元/股。

可见,报告期内,立新能源营收净利润持续攀升,业绩靓眼,同时,其毛利率“领跑”行业平均水平。除此之外,立新能源经营性净现金流持续为正,且每股净资产呈上升态势,其创现能力持续增强。

五、募资逾7亿元加快风电场建设,发挥区域优势拉动经济增长

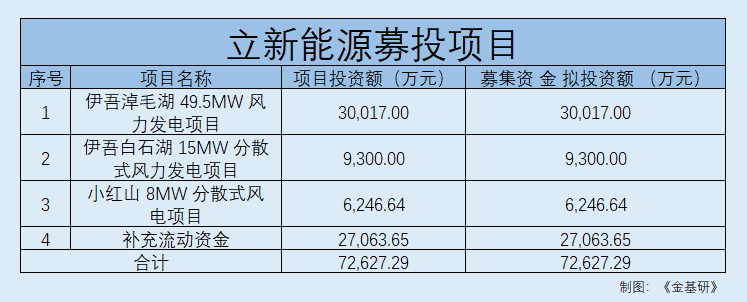

此番上市,立新能源拟募集7.26亿元分别投入3个项目和补充流动资金。

其中“伊吾淖毛湖49.5MW风力发电项目”拟使用募集资金3亿元,项目计划装机总规模为49.5MW,拟安装11台4.5MW的风力发电机组及配套设施,建设完成后将实现年均发电量13,220.67万kWh,等效利用时间约为2,671小时。

发挥区域优势,促进当地经济发展。本项目立足于当地风能优势,对扩大就业和发展第三产业将起到积极作用,从而带动和促进当地国民经济的全面发展和社会进步。

随着风电场的相继开发,风电外送将为当地开辟新的经济增长点,对拉动地方经济的发展,加快实现社会主义现代化起到积极作用。

同时还能扩大市场份额,提高市场竞争能力。本项目在风力资源丰富的新疆地区建设风电场,通过优化设备、升级技术,有利于立新能源进一步提高发电量及发电效率,亦将进一步扩大电站建设规模,有效提升自身市场占有率,巩固立新能源在竞争性项目评选中的竞争优势。

在经济效益上,本项目每年正常可实现营业收入为3,933.44万元(不含税),投资财务内部收益率为8.55%(所得税后),投资回收期为10.27年(所得税后)。

“伊吾白石湖15MW分散式风力发电项目”拟使用募集资金9,300万元,该项目计划装机总规模为15MW,拟安装5台3MW的风力发电机组及配套设施,建设完成后预计将实现年均发电量3,617.62万kWh,等效利用时间约为2,412小时。

“小红山8MW分散式风电项目”拟使用募集资金6,246.64万元,该项目计划装机总规模为8MW,拟安装2台4MW风力发电机组及其配套设施。项目建设完成后预计将实现年均发电量2,120万kWh,等效利用时间约为2,650小时。

“补充流动资金”项目则有助于立新能源减少财务费用,有利提升立新能源盈利能力,优化财务结构,控制财务风险。

未来,立新能源将依托新疆区域作为“三基地一通道”重要战略地位和丝绸之路经济带核心区的独特地域优势,坚持以可再生能源发电业务为核心,有序推进全国布局并扩大市场规模,推动核心业务和新兴业务相辅共进平衡发展。